Рынок ИТ: итоги 2019 года

В 2019 г. мировой ИТ-рынок вырос на 0,5%. Аналитики предрекали ускорение роста в 2020-м почти до 4%, однако COVID-19 заставил их изменить прогнозы, теперь их прогноз — падение на 8%.

Российский сегмент в прошедшем году вырос на 7% до $25 млрд., однако по причине эпидемии в 2020 г. может упасть на 30% в рублях. Выручка 100 крупнейших российских ИТ-компаний рейтинга CNews росла в 2019 г. в два с лишним раза быстрее рынка в среднем, на 17% в долларах и на 21% в рублях, до ₽1555 млрд. При этом отечественный ИТ-рынок становится все более «сервисным» — на оказание ИТ-услуг приходится уже 78% его совокупной выручки. Крупнейшими заказчиками по-прежнему остаются госсектор, телеком и финансы.

В списке основных трендов рост влияния государства, активное развитие инсорсинга в крупных компаниях, интерес к большим данным, усиление цифровизации в промышленности и энергетике, расширение спектра облачных услуг российских провайдеров. Надежды, связанные с «Цифровой экономикой», пока не оправдываются — старт программы откладывается на неопределенный срок.

Российский рынок

IDC оценила российский ИТ-рынок в 2018 г. приблизительно в $23,4 млрд. По предварительным данным, в 2019 г. он вырос до $25,1 млрд, т.е. на 7,3%. Оценка ассоциации «Руссофт» на основании анализа цифр различных аналитических структур (в том числе — CNews Analytics) на 2019-й — около 5%, причем софтверный сегмент должен был вырасти на 17,6%.

Ведущие игроки рынка подтверждают наличие роста, но затрудняются с его численной оценкой.

<…>

По данным Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ, в 2019 г. российская ИТ-отрасль перешла в фазу активного роста: 63% опрошенных руководителей ИТ-компаний отметили, что сложившийся на рынке климат можно назвать благоприятным.

Однако в мае 2020 г. аналитики IDC заявили, что в 2020 г. российский ИТ-рынок может сократиться более чем на 30% при условии стабильного курса рубля и падения ВВП на 3-6%. По словам Роберта Фариша (Robert Farish), вице-президента IDC в России и СНГ, ситуацию в середине апреля 2020 г. можно сравнить с 2015 г., когда спад составил 37,3%, однако статистика снижения грузоперевозок говорит о более серьезном падении рынка.

По оценке Минкомсвязи, уже по итогам 2 квартала 2020 г. чистая прибыль ИТ-компаний может упасть до нуля. А к концу 2020 г. прибыль отрасли в целом может сократиться на ₽30 млрд по сравнению с 2019 г. и составить ₽93 млрд.

<…>

Как прогнозируют в IDC, восстановление российского ИТ-рынка начнется в 2021 г. В 2020-м произойдет смена приоритетов нацпроектов, их бюджеты будут перенаправлены на решение задач восстановления экономики.

<…>

Какими будут российские ИТ после коронавируса

Государство продолжает усиливать влияние на экономику России, в том числе и на рынок ИТ. Однако «Цифровая экономика», с которой многие связывали экспоненциальный рост спроса на технологии, застыла на низком старте. Шансов на то, что программа взлетит в этом году, практически нет — руководство обсуждает меры поддержки отрасли, а компании ждут определенности.

Важнейшие тенденции года

В 2019 г. государство и госкорпорации продолжили усиление влияния на российский ИТ-рынок.

<…>

По-прежнему больным является вопрос активного развития инсорсинговых ИТ-подразделений крупных заказчиков.

Заказчик берет лучших специалистов с рынка, дает им хорошую зарплату, но обеспечить их работой «по профилю», заставляющей повышать квалификацию, не может. В результате кто-то уходит обратно в «рыночные» компании, кто-то остается сидеть на завышенной зарплате и постепенно теряет квалификацию, другие, понимая опасность такой ситуации, со временем возвращаются в рыночные компании.

Из-за этого рынок теряет кадры, а зарплаты завышены.

<…>

Знаковыми событиями стали утверждение Президентом национальной стратегии развития искусственного интеллекта на период до 2030 г. и все более широкое распространение государственных субсидий и грантов как меры поддержки ИТ-компаний и их клиентов — заказчиков проектов цифровой трансформации.

<…>

В списке важнейших трендов прошедшего 2019 г. рост интереса к технологиям обработки больших данных. Именно в них компании видят источник оптимизации и повышения эффективности своей деятельности, с ними связывают возможность сохранения уже имеющихся и привлечения новых клиентов.

<…>

Много говорилось также о цифровой трансформации. Кроме традиционно лидирующих в этом направлении телекома, банков и ритейла, внедрением цифровых решений стали интересоваться крупные предприятия энергетического и промышленного секторов. Здесь цифровизация шла значительно сложнее, во многом по причине так до конца и не преодоленного технологического отставания. Однако число проектов по созданию цифровых двойников, внедрению интернета вещей и промышленных роботов росло.

<…>

Еще один тренд связан с расширением спектра и повышением качества облачных услуг, предоставляемых российскими провайдерами. Крупные телеком-компании, интеграторы и даже Сбербанк предлагают пользователям все новые и новые сервисы, некоторые из них уже готовы делиться достигнутыми успехами. Среди потребителей международные компании, которые обязаны хранить данные в России, крупные российские игроки, а также предприятия малого и среднего бизнеса, которые увидели в облаках возможность быстрого и недорогого развертывания необходимой ИТ-инфраструктуры. Нельзя не отметить, что низкая стоимость энергоносителей вкупе с наличием недорогих высококвалифицированных специалистов делает российский рынок ЦОД довольно привлекательным.

Компании все больше экспериментируют с программными роботами. Пока речь идет, в основном, о роботизации простейших рутинных операций — эффективность таких решений уже очевидна. Более сложные проекты только обсуждаются или, в лучшем случае, находятся в стадии пилотов.

Все более востребованными становятся BIM-решения.

<…>

Как там «Цифровая экономика»

Широко разрекламированная национальная программа «Цифровая экономика», с которой были связаны самые амбициозные планы развития российской ИТ-отрасли, похоже, готовится повторить судьбу своих предшественниц «Электронной России» и «Информационного общества»: сроки выполнения запланированных в них мероприятий многократно переносились, а заложенные показатели так и не были достигнуты.

По данным Счетной палаты, в 2019 г. уровень исполнения расходов федерального бюджета на национальную программу «Цифровая экономика» составил 73,3% — это один из худших результатов среди всех нацпроектов. Неизрасходованными оказались свыше ₽26 млрд. Причиной прежнее руководство Минкомсвязи называло сложную систему управления нацпрограммой.

«Цифровая экономика» была утверждена летом 2017 г., а в мае 2018 г. ее трансформировали в национальную программу. Бюджет программы многократно менялся. Сначала на нее собирались выделить ₽520 млрд, затем ₽2,79 трлн и даже ₽3,54 трлн. В феврале 2019 г. расходы на «Цифровую экономику» сократили до ₽1,6 трлн. А в апреле 2020 г. появилась информация о том, что объем ее финансирования уменьшится еще более чем на ₽14 млрд, и это не последнее сокращение бюджета.

Новая реальность 2020 года

В начале 2020 г. в России произошла смена правительства — его возглавил бывший глава одного из самых «цифровых» ведомств Федеральной налоговой службы Михаил Мишустин. Одновременно началась смена руководства ИТ-отраслью. Главой Министерства цифрового развития, связи и массовых коммуникаций вместо Константина Носкова, возглавлявшего его с мая 2018 г., стал Максут Шадаев. Комитет Госдумы по информационной политике, информационным технологиям и связи вместо Леонида Левина возглавил Александр Хинштейн. Руководителем Аналитического центра при Правительстве был вместо Владислава Онищенко был назначен Константин Калинин.

Михаил Мишустин распорядился назначить в каждом федеральном органе власти заместителя руководителя, ответственного за цифровую трансформацию. А Максут Шадаев озвучил задачи своего министерства на 2020-2021 г. В их числе создание и апробация в пилотных регионах облачного типового рабочего места госслужащего, грантовое софинансирование пилотных проектов по цифровизации госуправления, не имеющих аналогов в России, появление на единой информационной платформе интернет-порталов органов государственной власти «Госвеб» и в соцсетях страниц всех региональных и муниципальных бюджетных учреждений, внедрение платформы обратной связи с населением в формате «одного окна», перевод в цифровой вид всех массовых госуслуг с возможностью их проактивного оказания, внедрение риск-ориентированного подхода в контрольно-надзорных ведомствах, подключение к интернету социально-значимых объектов.

В феврале 2020 г. «Руссофт» обратился в Минкомсвязи с предложениями по стимулированию развития отрасли. В списке снижение налоговой нагрузки, поддержка экспорта, изменение тактики импортозамещения, усиление внимания к кадровой проблеме, участие ИТ-ассоциаций в законотворчестве и реализации государственных проектов, а также ряд общих мер содействия развитию ИТ-индустрии.

В марте 2020 г. стало ясно, что весь мир и Россия в том числе столкнулись с беспрецедентной ситуацией, которая приведет к очередному, возможно, сильнейшему экономическому кризису. Уже в начале апреля 2020 г. «Руссофт» провел опрос руководителей входящих в организацию компаний, который показал, что выручка российских разработчиков ПО во 2 квартале 2020 г. сократится как минимум на 11%. Пессимистичный сценарий допускает падение этого показателя на 46%. «Руссофт» также сформировал список мер господдержки, которые необходимы отрасли. В их числе каникулы по налогам, в особенности, связанным с зарплатным фондом, по платежам в пенсионный и страховые фонды, снижение налогов и изменение налоговых режимов, предоставление субсидий и льготного кредитования, в особенности под выплату заработной платы, компенсации по арендной плате, господдержка через госзаказ.

Чуть позже Минкомсвязи обнародовало предложения по списку льгот для ИТ-компаний на время пандемии. Предложения были направлены в правительство, однако на момент публикации статьи окончательной информации о результатах их рассмотрения не было известно. В тоже время, 79 компаний ИТ-компаний вошли в список системообразующих компаний России, а значит, они смогут претендовать на льготные кредиты для пополнения оборотных средств.

Сегодня ИТ-рынок застыл в ожидании определенности.

<…>

По мнению опрошенных CNews экспертов, в 2020 г. после окончания пандемии и карантинных мер, на рынке сохранится спрос на организацию удаленных рабочих мест и удаленных совещаний. Концепция гибкого офиса, в котором нет жестко закрепленных за сотрудниками рабочих мест, но есть универсальная настроенная ИТ-инфраструктура, позволит сократить количество присутствующих в офисе, снизить площадь аренды и связанные с этим операционные расходы.

<…>

Выручка топ-100 ИТ-компаний в 2019 г. выросла на 21%

В 2019 г. совокупная выручка участников CNews100 выросла на 21% и достигла ₽1555 млрд. В долларах она увеличилась на 16,7%. Порог входа в CNews100 составил ₽1443 млн, что на 39% больше, чем годом ранее. 78% выручки компаний, вошедших в рейтинг, приходится на ИТ-услуги. Крупнейшие заказчики — госструктуры, финансовый сектор и телеком.

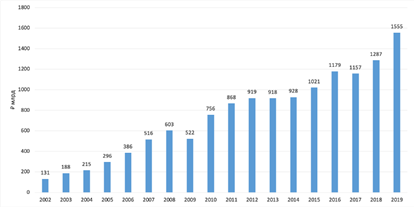

Совокупная выручка участников ежегодного рейтинга CNews100 по результатам 2019 г. составила ₽1555 млрд, что на 21% больше, чем в 2018 г. (₽1287 млрд). Таким образом, российский ИТ-рынок быстро растет второй год подряд.

Выручка CNews100 в 2002-2019 гг., ₽млрд

Источник: CNews Analytics, 2020

Существенный рост совокупной выручки топ-100 крупнейших российских ИТ-компаний наблюдался и в долларах — по сравнению с 2018 г. она увеличилась на 16,7%. Это почти в 2 раза превышает предварительные данные о росте российского ИТ-рынка от IDC. Порог входа в CNews100 в 2019 г. повысился на 39,4% и составил ₽1443 млн.

Динамика совокупной выручки CNews100 2002–2019 гг., %

Источник: CNews Analytics, 2020

<…>

Сегментация рынка

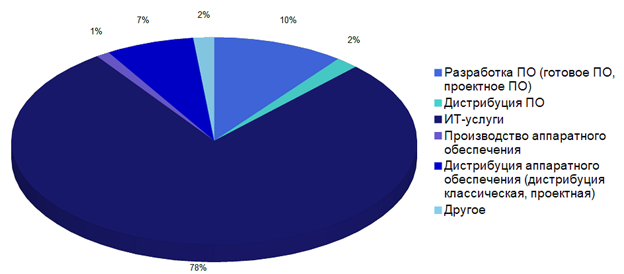

Доля ИТ-услуг в бизнесе российских ИТ-компаний постоянно растет. В 2018 г. на нее приходилось 63% выручки CNews100, а в 2019 г. — уже 78%. Продолжает снижаться доля разработки программного обеспечения — в 2019 г. она составила 10% против 14% в 2018 г. Причина, отчасти, чисто техническая — отсутствие в рейтинге топового разработчика, «Лаборатории Касперского». Сократилась также и доля доходов от поставок аппаратной обеспечения, в том числе и в рамках реализации проектов, с 15% в 2018 г. до 7% в 2019 г. Причина та же, что и раньше — бурное развитие облаков и, соответственно, снижение интереса к обновлению собственных инфраструктурных решений.

<…>

По-прежнему незначительную роль в совокупной выручке топ-100 играют доходы от производства оборудования и дистрибуции ПО — 1% и 2% соответственно.

Сегментация выручки участников CNews100 по направлениям деятельности

Источник: CNews Analytics, 2020

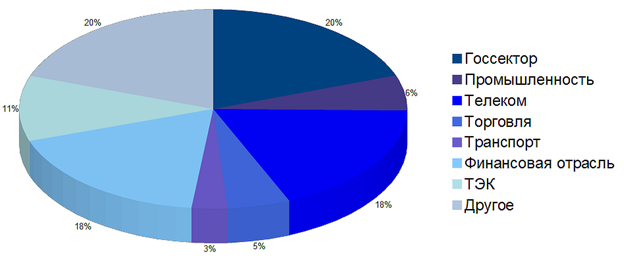

Отраслевая сегментация совокупной выручки топ-100 существенно не изменилась. На долю государственного сектора (федеральных, региональных и муниципальных органов власти) пришлось 20% — почти столько же, сколько и в 2018 г.

Отраслевая сегментация суммарной выручки участников CNews100

Источник: CNews Analytics, 2020

На прошлогоднем уровне (18%) осталась и доля заказчиков из финансового сектора в выручке участников CNews100. Продолжился рост доли телеком-сектора — в 2019 г. на них прошлось 18% выручки против 15% в 2018 г.

В графу «Другое» участники рейтинга чаще всего включают средства, заработанные благодаря внедрению решений в сфере здравоохранения, образования и науки, а также в строительстве, недвижимости и сельском хозяйстве.

<…>

Регионы в CNews100

В 2019 г. доля региональных компаний в совокупной выручке CNews100 составила 6,8% — несколько ниже, чем в 2018 г. (7,4%). В число 100 крупнейших ИТ-компаний вошли 31 компания из 12 регионов. В прошлом году в нем было 27 региональных компаний из 12 регионов.

Больше всего региональных участников рейтинга базируется в Санкт-Петербурге и Екатеринбурге (15 и 3 соответственно). В тройке лидеров по совокупной выручке Санкт-Петербург, Екатеринбург и Казань — на их долю приходится 41,9%, 23,1% и 12,6% всей выручки региональных участников CNews100.

<…>

Таким образом, 2019 г. оказался для российского ИТ-рынка довольно успешным. Фактически, он полностью восстановился после негативных событий 2014-2015 г. Однако счастье оказалось недолгим. О последствиях чрезвычайной ситуации начала 2020 г. пока можно только догадываться, но очевидно, что она станет очередным серьезным испытанием как для экономики в целом, так и для ее ИТ-сегмента в частности.

Мировой рынок ИКТ

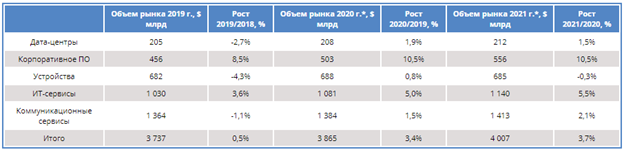

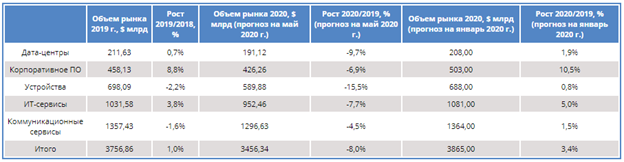

В январе 2020 г. компания Gartner поделилась предварительными итогами развития мирового рынка ИКТ в 2019 г. и дала прогноз на 2020-2021 гг. По данным аналитиков, в 2019 г. его объем составил $3,74 трлн, что на 0,5% больше, чем годом ранее. В компании отметили, что мир находится в ожидании рецессии, но пока она не началась, так что ИКТ-расходы будут расти и в 2020 г. увеличатся на 3,4% до $3,87 трлн, а в 2021 г. могут вырасти еще на 3,7% и превысить $4 трлн.

Быстрее всех развивался и будет продолжать развиваться рынок корпоративного ПО — в 2019 г. он увеличился на 8,5% до $456 млрд, а в последующие годы темпы его роста достигнут 10,5%. Основная причина — популярность программных сервисов, которые благодаря облакам становятся все более доступными.

Самым большим сегментом мирового ИКТ-рынка являются услуги связи ($1,36 трлн в 2019 г.). На втором месте ИТ-услуги ($1,03 трлн). Gartner прогнозировал, что после падения в 2019 г. в текущем году возобновится рост рынка ЦОД (-2,7% и 1,9% соответственно) и рынка устройств (-4,3% и 0,8% соответственно).

Мировой ИКТ-рынок

Источник: Gartner, 2020

В феврале итогами и прогнозами поделились аналитики и IDC. По их данным, в 2019 г. мировой рынок ИТ достиг $4,15 трлн, а в 2020 г. должен вырасти еще на 3,6% до $4,30 трлн. Около $2,7 трлн придется на поставки ИТ-оборудования, программного обеспечения, ИТ-, телекоммуникационных и бизнес-услуг для корпоративного и госсектора. Остальное будет потрачено в потребительском секторе. IDC также прогнозировала высокий спрос на разработку и внедрение приложений (ежегодный рост около 11,1%).

Представляя свои прогнозы и в 2019 г. и в начале 2020-го, аналитики отмечали, что на их сбываемость могут оказать влияние санкции, торговые войны, да и возможность экономического кризиса сохраняется. Однако первостепенным фактором, влияющим на мировой ВВП, а, значит, и на уровень расходов на ИКТ, стала эпидемия коронавируса.

Влияние COVID-19 на мировые ИКТ-расходы

Мировая пандемия заставила аналитиков пересмотреть прогнозы развития ИКТ-рынка. В мае 2020 г. аналитики Gartner уточнили данные по 2019 г. и объявили, что по их расчетам в 2020 г. мировые ИТ-расходы сократятся относительно 2019 г. на 8% до $3,4 трлн. Таким образом, отрасль практически вернется на уровень 2016 г., когда этот показатель составил $3,414 трлн.

Сокращение ожидает все сегменты отрасли, кроме облачных сервисов — спрос на них будет расти по причине массового перевода сотрудников на удаленную работу. В целом компании будут фокусироваться на технологиях и услугах, помогающих выжить в новой реальности. Задачи цифровой трансформации и роста бизнеса отойдут на второй план.

<…>

Самое большое падение (-15,5%) ожидается в сегменте ИТ-устройств. Несладко придется сегменту решений для дата-центров (-9,7%). Не пощадит коронавирус и ИТ-сервисы (-7,7%). Сегмент корпоративного ПО, которому в январе предрекали самый значительный рост на 10,5%, в соответствии с новым прогнозом сократится на 6,9%.

Обновленный прогноз развития мирового ИКТ-рынка

Источник: Gartner, 2020

Единственным сегментом, который выиграет от пандемии, станут публичные облака — Gartner прогнозирует рост на 19%, в том числе облачная видеоконференцсвязь вырастет на 24,3%, а облачная телефония — на 8,9%.

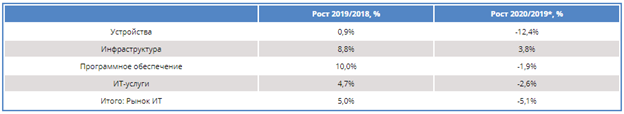

<…>

Сходного мнения придерживаются и в IDC. Аналитики этой компании в мае 2020 г. также пересмотрели прогноз и объявили, что в 2020 г. ожидают сокращения мирового ИКТ-рынка на 5,1% до $2,25 трлн. Расходы на информационно-коммуникационные и бизнес-услуги упадут на 3,4% до $4 трлн, а на телекоммуникации — на 0,8%. Одновременно расходы на ИТ-инфраструктуру вырастут на 4% благодаря спросу на облачные сервисы и достигнут $237 млрд.

Динамика роста мирового ИКТ-рынка

Источник: IDC, 2020

<…>

Источник: CNews, май 2020

Назад